Fundamento | Vigente à época | A partir da EC 87/2015 |

Art. 155, §2º, VII, CF/88 | Em relação às operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, adotar-se-á:a) a alíquota interestadual, quando o destinatário for contribuinte do imposto;b) a alíquota interna, quando o destinatário não for contribuinte dele; | Nas operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado, adotar-se-á a alíquota interestadual e caberá ao Estado de localização do destinatário o imposto correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual |

Art. 7º, I, do CT/AP (Lei nº 400/97) | Considera-se ocorrido o fato gerador do imposto no momento em que se verificar a hipótese de: I – entrada, no estabelecimento do contribuinte, de mercadoria oriunda de outra Unidade da Federação, destinada a uso, consumo ou ativo fixo; | I – entrada ou utilização, conforme o caso, efetuada por contribuinte do imposto, de mercadoria, bem ou serviço, em decorrência de operação interestadual ou de serviço cuja prestação tenha sido iniciada em outra unidade da Federação, quando a mercadoria ou bem forem destinados ao seu uso, consumo ou ativo permanente ou quando o serviço não estiver vinculado à operação ou prestação subsequentes alcançadas pela incidência do imposto |

Art. 54, III, do CT/AP (Lei nº 400/97) | Art. 54 – Constitui débito fiscal, para efeito de cálculo do imposto a recolher: (…)III – o valor resultante da complementação da alíquota interna nas aquisições de mercadorias e de bens destinados a consumo ou ativo fixo do adquirente. |

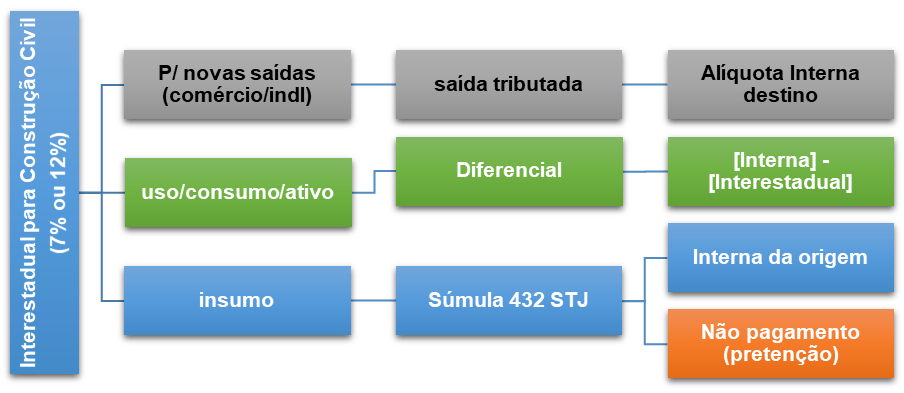

Art. 360, do RICMS (Dec. 2269/98) | Art. 360. O imposto incide sempre que a empresa de construção promover:I – saídas de materiais, inclusive sobras e resíduos decorrentes da obra executada ou de demolição, quando destinados a terceiros;II – saídas de seu estabelecimento, de material de fabricação própria;III – entradas de mercadorias importadas do exterior;IV – fornecimento de mercadorias produzidas pelo prestador de serviços fora do local da obra de construção civil;V – entrada, no estabelecimento da empresa, de mercadoria oriunda de outra unidade da Federação destinada a consumo ou a ativo fixo;VI – utilização, pela empresa, de serviço cuja prestação se tenha iniciado em outra unidade da Federação e não esteja vinculada a operação ou prestação subsequente alcançada pela incidência do imposto. |